发布日期:2024-10-05 14:08 点击次数:131

近5日资金流向一览见下表:

封图:图虫创意

生猪价格经过连续6个月的走高后,价格上涨了5.54元/公斤,涨幅为40.23%。与此同时,大连商品交易所的生猪期货主连合约年内的最大涨幅亦高达39.81%。期、现联袂走强的背后,新一轮生猪价格上涨周期似乎已然来临。

生猪价格(指全国生猪均价,下同)上涨的步伐似乎停不下来。

据通联数据Datayes!引用“百川盈孚”数据,2024年7月17日,生猪价格报19.31元/公斤,较上一日(7月16日)的19.13元/公斤上涨了0.18元/公斤,并创下了今年以来的新高纪录。7月份以来,生猪价格的涨幅已达9.03%。

更进一步的数据显示,生猪价格是在1月12日探底13.77元/公斤后企稳反弹的,其后围绕15.00元/公斤上下震荡,而这一价格区间亦是一众行业龙头如温氏股份(300498.SZ)的成本区间。5月中旬,生猪价格成功向上突破这一区间,并开始走出加速上扬趋势,在6月12日创出年内阶段性高点19.14元/公斤后略作调整,7月份再度快速上升,并在7月17日刷新年内新高。

至此,生猪价格经过连续6个月的走高后,价格上涨了5.54元/公斤,涨幅为40.23%。与此同时,大连商品交易所的生猪期货主连合约年内的最大涨幅亦高达39.81%。期、现联袂走强的背后,新一轮生猪价格上涨周期似乎已然来临。

涨价是把“双刃剑”

随着生猪价格的持续上涨,一众生猪养殖企业迎来了春天。根据申万二级行业分类,A股市场上生猪养殖的上市公司共10家,包括温氏股份、东瑞股份(001201.SZ)等。截至7月15日,上述10家企业均发布了中报预喜公告(5家扭亏为盈、5家大幅减亏),其中,温氏股份第二季度归母净利润预计将达到24.86亿元至27.36亿元。

“生猪价格在今年1月份达到最低点后便开始持续上涨,上市公司第二季度的盈利除了猪价景气向上以外,还和大宗农产品原材料下降带动养殖成本均有显著下降有关。”南方基金权益研究部人士向经济观察网记者表示,目前是猪价高景气的时候,判断能持续到年底。

猪价将近半年的持续上涨固然给相关企业带来了利润,但也开始使得部分消费者吃不消。7月16日晚上9点左右,在深圳市大鹏新区石葵路一家钱大妈门店里,仍然有不少的街坊正排队等待埋单。据店员介绍,他们不卖隔夜肉,所以晚上9点后商品都会半价出售;此前一般都是一些老人选择9点后来捡漏,但自7月份以来选择这个时点来买肉的人明显增多了,而且出现了不少年轻人的身影。

刚刚买了好几盒猪肉走出商店的林先生对记者表示,选择这个时候来购物确实与近期价格涨得太快有关。“不是吃不起高价肉,只是不划算。你看,这个优鲜梅头肉上个月还不到50元/公斤,现在都涨到57.60元/公斤了。按这个趋势下去,猪肉都快要跟牛肉一样的价格了,有点离谱,估计下半年应该不会再涨价了吧?”他反问道。

下半年猪价还能涨吗?

“我们预期,今年下半年的猪价肯定会比去年同期的要好。”7月16日,东瑞股份董秘处的相关工作人员在接受记者采访时表示,为了迎接本轮猪周期的到来,公司已经制定了一系列的规划,在上半年出栏35万头猪的基础上,下半年将把出栏量提高至45万头以上,而2025年的规划更是将达到150万头,比今年翻番。

照耀投资的研究员黄穗向记者指出,要预测未来猪价的走向,就必须要弄清楚生猪养殖行业的供求周期关系,也就是所谓的猪周期。猪周期和其它行业的景气周期一样,都会经历“供不应求、价格上涨——扩大产能、供过于求——价格下跌、产能收缩——供不应求、价格上涨”的循环过程,但不同的是,在猪周期中,能繁母猪存栏量(代表产能)、生猪存栏量(代表库存)、生猪出栏量(代表供应量)之间并不存在固定的比例关系,而且从能繁母猪存栏量到生猪存栏量有着将近11个月的时间间隔(母猪怀胎产崽需5个月左右,崽猪生长至可出栏需6个月左右),而生猪存栏量和生猪出栏量之间则存在二次育肥等变量环节,因此,猪周期的价格传导机制远比其它行业复杂,需要综合能繁母猪存栏量、生猪存栏量和生猪出栏量三个数据来分析,否则将失之偏颇。

据iFinD引用“中国农业农村部”数据,全国能繁母猪存栏量今年前6个月的环比数据分别为-1.80%、-0.60%、-1.24%、-0.10%、0.20%、1.10%。对此,黄穗表示,能繁母猪存栏量环比在5月份和6月份持续转正,意味着生猪养殖行业已经有扩张产能的迹象,对应11个月后的生猪价格会否出现拐点,则需要密切关注未来存栏量和出栏量的变化,现在还不能下结论。

“当然,下半年甚至明年一季度,生猪价格维持上涨趋势仍将是大概率事件。”黄穗强调称。

华金期货投资咨询部的马园园7月16日发布研究报告称,其在7月份参加了大连商品交易所组织的对湖南、河南地区(上述两省是我国主要的生猪流出区域)生猪产业的调研。结合调研情况和官方数据,马园园认为,今年生猪出栏量同比下降基本可以确定,整体市场供给相对偏紧,但值得注意的是,上述地区的规模化猪场大部分都提出了稳定的规模扩张计划。

至于对未来价格行情的看法,在马园园走访的8家企业中,有4家(包括养殖企业、饲料场)普遍对行情持谨慎乐观态度,2家屠宰企业则相对比较乐观,1家屠宰企业对行情维持中性态度,只有1家屠宰企业对行情比较悲观(上涨空间有限,但也不会大幅下跌)。

作为生猪养殖行业的龙头,温氏股份又是如何看待未来生猪价格走向的呢?7月16日,温氏股份的相关人员向记者表示,根据历史统计数据,下半年往往是肉类消费旺季,因此初步预测今年下半年的猪价表现应该好于上半年。但过往的历史经验也表明,一旦猪价出现较大的上涨,包括二次育肥参与者在内的社会资本就会大量涌入,从而或会对下半年猪价产生一定的影响。

该人士进一步表示,随着近几个月生猪价格的上涨,确实已经逐步覆盖温氏股份的生产成本,从而使公司成功扭亏为盈。但整体来看,目前实现盈利的时间尚短,公司将优先考虑偿还一定的有息债务,努力将资产负债率降至45%以下,从而保障公司运营安全。当产生的盈利能够有效弥补往期亏损后,公司再去考虑规模扩张。

上述温氏股份相关人员还表示,当下猪价有所上涨,行业养殖信心有所提升,在个别区域确实阶段性存在一些抢夺优质合作农户资源的现象,但总体而言,目前暂未发现行业参与者大幅扩张的行为。

“猪周期”会被熨平吗?

相对于对下半年猪价上涨的基本共识,据记者了解,行业内对猪周期的演变却产生了一定的分歧。所谓的猪周期,其本质是供需关系的变化:由于需求端总体稳定,所以关键的变量在供给端,供给端的不稳定导致了生猪价格的波动性。

一轮完整的猪周期,一般经历会“猪价上涨——养殖户积极补栏——生猪供过于求——猪价下跌——淘汰能繁母猪——猪肉供应减少——猪价再次上涨”等阶段。其中,由于猪崽成长为能繁母猪需7个月左右,母猪怀胎产崽需5个月左右,仔猪生长至可出栏需6个月左右,二次育肥一般2个月左右(非必要阶段),合计从能繁母猪补栏到增加猪肉供应共需要20个月左右,再叠加产能从不足到过剩需要一定时间,因此一轮完整的猪周期往往需要4年左右的时间。

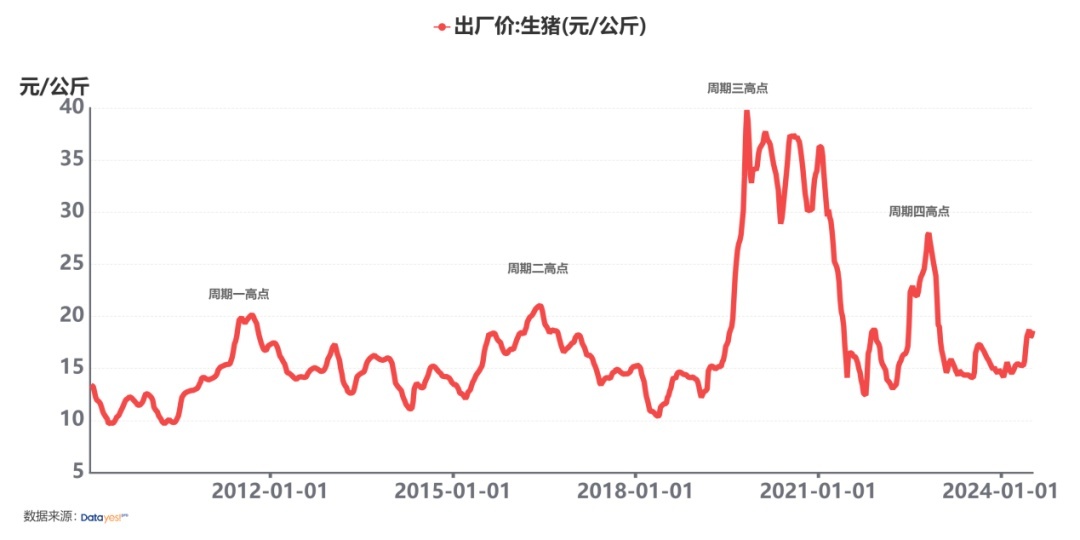

图表1:2009年以来我国生猪均价走势图

记者根据2009年以来我国生猪价格进行统计,发现自2009年5月份至2022年3月份,共出现了三轮明显的猪周期,其存续的时间分别是58个月(2009年至2014年)、49个月(2014年至2018年)、46个月(2018年至2022年),依次出现的周期高点分别是2011年9月份的19.80元/公斤、2016年5月份的20.90元/公斤、2020年2月份的37.40元/公斤。

如果按照4年左右一轮完整周期来推算,那么理论上下一个周期的时间应该在2022年至2026年之间,但实际上2022年2月份至2024年1月份已经形成了一个完整的周期闭环,从2024年1月份至今则是新一轮周期在运行中。如此一来,2022年2月份至2024年1月份的猪周期历时仅22个月,从而引发了市场关于猪周期为何大幅缩短甚至是否还存在的讨论。

对此,上述东瑞股份董秘处的相关工作人员表示,现在养殖行业的发展趋势是规模化的养殖场越来越多了,散户养殖人则越来越少,这些规模化养殖场的一大特点就是抗风险能力比较高,从而稍微抹平了一些周期的迹象,比如周期时间缩短、周期的高点和低点也趋于平缓。

温氏股份相关人员亦向记者表示,长期来看,由于大型企业资金充足且融资渠道丰富,因此待市场集中度提升至一定水平后(即大型企业维持一定的市场占有率后),整个行业的产能去化速度可能会变慢。按照这个逻辑,过往猪周期体现出来的价格高点和低点将会慢慢趋于平缓,甚至有可能把猪周期这种现象熨平。

“但值得注意的是,在市场集中度不断提升的过程中,市场也可能会阶段性处于非理性状态,比如行业参与者为抢占市场份额,也有可能致使猪价阶段性波动更为剧烈。”他强调称。

但马园园并不认同猪周期会被熨平的观点。她认为,猪周期会依然存在,只要猪需要生长周期,就避不开价格周期;但随着政策调控、二次育肥等在中观及微观层面的干预,猪周期缩短属于行业规律,也是一个产业优化调整后的必然特征。

“以美国生猪养殖业为参考,其规模化程度高于我国,但它仍然存在明显的猪周期现象,所以我国在未来一段时间仍然会有猪周期。”黄穗认为,市场集中度的提升确实会缩短周期时间,这从2009年以来各个猪周期的持续时间都在减少可以看出来。

至于2022年至2024年的猪周期为何大幅缩短,黄穗认为这是叠加了生猪期货上市的因素。在其看来配资股票网,生猪期货的套期保值功能可以大幅缩短此前的价格传导机制,因此以后的猪周期可能就是20个月左右,对应从能繁母猪补栏到增加猪肉供应所需要的时间。比如目前,能繁母猪存栏量环比在5月份转正,如果对应11个月后的生猪出栏量出现拐点,那么本轮猪周期持续的时间也差不多是20个月左右。